В перманентна политическа неопределеност, системен блокаж на публичната инвестиционна програма и слаб приток на частни външни капитали ускоряващият се ръст на банковия кредит за домакинствата се откроява все по-ярко.

Настойчивите уверения, че рискове няма, че като цяло българите са слабо задлъжнели, че увеличаващите се заплати обясняват нарастващите цени на имотите и така нататък, не трябва да скриват от погледа ни макроикономическите измерения на тези тенденции.

Накратко – кредитът е горивото, което движи във все по-значима степен както жилищния пазар и строителството, така и вторично все повече стопански дейности, позиционирани по веригата на потребителското поведение, захранено с нови заеми. Ето какво сочат последните данни:

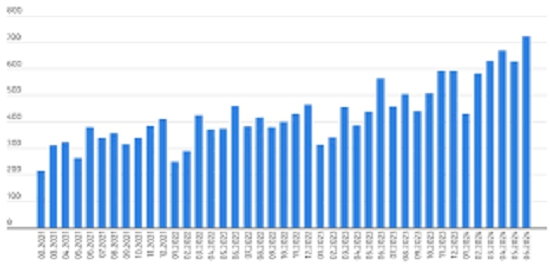

- За пореден месец ръстът на жилищните кредити на годишна база се ускорява и към края на юни вече е 24,8%. Това е най-голямото годишно нарастване от април 2009 година. Нетното увеличение на дълга по ипотеки на домакинствата за последните 12 месеца е над 4,4 млрд. лева.

- Новоотпуснатите ипотечни кредити, изключвайки предоговорените рефинансирания, достигат 721 млн. лева през юни, което е с 28% повече от същия месец на 2023 г. и с 57% повече от 2022 г. За полугодието новоотпуснатите кредити надхвърлят 3,6 млрд. лева, при под 2,5 млрд. за същите шест месеца на 2023 г., 2,2 млрд. през същия период на 2022 г. и 1,6 млрд. през 2021 г.

- Същевременно лихвите остават на исторически безпрецедентно ниски нива от около 2,5%. Както многократно сме коментирали обаче, в голямата си част кредитите са с плаваща лихва, обвързана с лихвата по депозитите. От гледище на длъжника очакването вноските в следващите 25 или 30 години да останат непроменени залага на прогнозата банковите депозити в България в следващите 25 или 30 години да носят нулева лихва.

- Този ресурс се насочва към пазара на жилища, което води до комбинацията нарастващи цени на имотите и повишена инвестиционна активност в строителството. За първото тримесечие индексът на цените на жилищата на НСИ показва среден за страната ръст от 16% спрямо същия период на 2023 г., а в София – 18,2%. Трудно може да се проверят, потвърдят или опровергаят мненията, че решаващ фактор зад тази динамика са купувачите с натрупани спестявания; за сметка на това за пореден път статистиката на Агенцията по вписванията отчита значително нарастване на броя на договорните ипотеки. През второто тримесечие те са с 19,5% повече от същия период на 2023 г. за цялата страна, и с 24,1% повече в София, като за полугодието нарастването е съответно с 21,8% и 27,4%.

- Заедно с това, макар и с по-скромен темп – 14% – нарастват и потребителските кредити. Задълженията на домакинствата нарастват нетно с над 2,2 млрд. лева за година. Към това трябва да прибавим и още един милиард през небанковите институции (т.нар. „бързи кредити“).

Всичко това помага да си обясним как икономиката продължава да расте въпреки продължаващия за повече от година спад в индустриалното производство и износа, нереализираната публична капиталова програма и ниското ниво на частни инвестиции.

Трябва да си зададем въпроса какви ще са ефектите от евентуално охлаждане на кредитната активност – дори не финансова криза – върху пряко и по-далечно обвързаните по веригата на стойността стопански дейности, заетост и доходи.

И доколкото ниската безработица и растежът на заплатите са обективен фактор за капацитета на домакинствата да поемат и обслужват повече дълг, обратната посока на зависимост често се забравя – кредитът увеличава търсенето в икономиката с всички ефекти върху инвестиционни решения, цени, структура на заетостта, печалби и доходи. И всичко това става с множител, който, както многократно сме наблюдавали в стопанската история, действа и при обратния процес на свиване.

Автор: Лъчезар Богданов, Институт за пазарна икономика

Бизнес Юг е съвместен проект на Бургаската търговско-промишлена палата и информационен сайт Gramofona.com

Всички пари от черните каси тръгнаха да излизат и се наливат в имотните балони. За да поддържат строителните набези. И най-вече да се изперат парите преди въвеждане на еврото. За това е бързането. И в тази огромна група хора има всякакви - мошеници, измамници с политически протекции и най-вече държавни чиновници от най-ниското до най-високо равнище в общини, министерства, агенции, депутати и т.н.